Piden que no se autorice el aumento del 40% de ABSA por "deficiencias en el servicio"

Piden que no se autorice el aumento del 40% de ABSA por "deficiencias en el servicio"

Mini tsunami, olas gigantes y tragedia en Santa Clara del Mar: un muerto y más de 30 heridos

¿Falso turista baleado en La Plata? Creen que el joven "escapó" herido desde el Conurbano

Suspenden a médico Hospital San Martín de La Plata por antisemitismo

VIDEO. En plena Autopista, a un micro se le cayó un vidrio y llegó "sin ventanilla" a La Plata

"Alimentos vencidos" y "olor nauseabundo": clausuran un súper en La Plata

Avanzó la licitación del distribuidor de City Bell en la Autopista La Plata

Fuego y tensión en plena Ruta 2: un micro ardió en llamas en Chascomús

La Provincia convocó a los gremios para retomar la paritaria

Se cayó una tribuna con hinchas en el club que presidió Toviggino en Santiago del Estero

¡Sorpresa total!: Brian Sarmiento, el ex Estudiantes, es el nuevo participante de Gran Hermano

Wanda Nara anunció que denunciará a Gustavo Méndez por “meterse con sus hijos"

Robertito Funes Ugarte le puso una perimetral a un vecino: "Es un mafioso"

Se fue de vacaciones con sus hijos a Pinamar y fue detenido por cometer estafas por $6 millones

Un avión de Aerolíneas sobrevoló La Plata y un pasajero platense denuncio "demoras y mal momento"

VIDEO.- Máxima tensión en la feria de diseño del playón de Estudiantes: así atrapan a "mechera"

Reforma laboral: el Gobierno reanuda las reuniones con las provincias

“Perdí tanto tiempo con un..": Flor Vigna disparó contra Luciano Castro

María Corina Machado le pidió al papa León XIV "interceder por todos los venezolanos secuestrados"

Tras la derrota ante Barcelona, Xabi Alonso dejó de ser el entrenador del Real Madrid

Alerta por nueve laboratorios que fueron inhabilitados por la ANMAT

El lunes arranca con mucho calor, aunque también hay anuncio de lluvias: ¿para cuándo?

En La Plata cada vez hay más “Uber-taxistas” por las bajas recaudaciones

Estimado lector, muchas gracias por su interés en nuestras notas. Hemos incorporado el registro con el objetivo de mejorar la información que le brindamos de acuerdo a sus intereses. Para más información haga clic aquí

El ministro de Economía, Martín Guzmán, habló de “continuar con las conversaciones constructivas” con los acreedores. Pero desde los fondos de inversión le pidieron acciones concretas y, por ahora, bajaron expectativas

Esteban Pérez Fernández

eperezfernandez@eldia.com

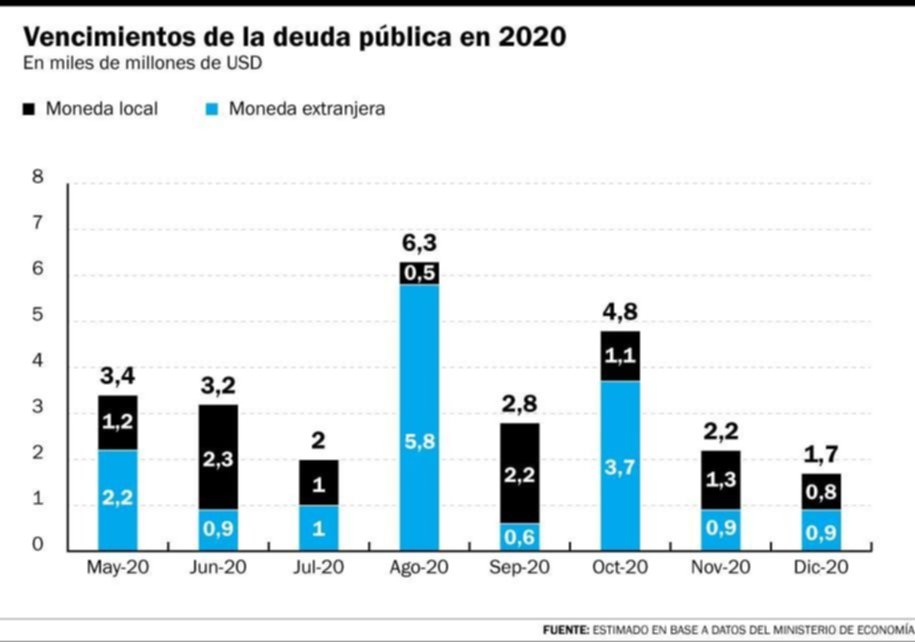

El estado nacional entró formalmente en default al no pagar ayer por la tarde un vencimiento de 503 millones de dólares de intereses pendientes desde el 22 de abril. Y pese a que el ministro de Economía nacional, Martín Guzmán, salió a alentar el diálogo con los bonistas tras la prórroga por 10 días a la oferta oficial de reestructuración de la deuda, fuentes cercanas a grupos de acreedores bajaron las expectativas de un potencial acuerdo y cuestionaron la falta de diálogo con el ejecutivo.

Así, Argentina ingresó a la zona formal de incumplimiento de pago y los acreedores quedaron habilitados a litigar contra el país, aunque es un default “selectivo” ya que las conversaciones están abiertas con los tenedores de bonos de la deuda, aunque también se abrió la puerta a que algún acreedor pueda litigar contra el gobierno nacional.

En ese contexto, desde fuentes cercanas a los bonistas le dijeron a EL DÍA para la próxima semana tienen “pocas expectativas” respecto al posible avance en el diálogo con el Gobierno de Alberto Fernández por la reestructuración de deuda por U$S66.000 millones de dólares que propuso con tres años de gracia y quitas de capital e intereses. Además, las fuentes explicaron que “Argentina no ha mejorado su oferta, simplemente extendió la oferta existente, originalmente expirada el 8 de mayo, hasta el 2 de junio. Desafortunadamente, los términos de la oferta siguen siendo los mismos”.

Operadores del mercado señalaron a este diario que “los bonos operaron ayer como si no estuviéramos en un escenario de default. Por ahora hay expectativas, aunque mucha cautela”.

El ministro Guzmán dijo que la Argentina extendió el plazo de su oferta de deuda externa hasta el 2 de junio, “a fin de continuar las discusiones constructivas y permitir a los inversores continuar contribuyendo a una reestructuración exitosa de la deuda”.

El titular de la cartera económica, en declaraciones a Télam, consideró que “las negociaciones continúan en un curso que consideramos positivo, con una comprensión mutua cada vez mayor”.

LE PUEDE INTERESAR

“Hay que abrir un debate para reformar el sistema”, asegura el presidente del IPS

LE PUEDE INTERESAR

Acuerdo político y movida interna en el Tribunal de Cuentas

Sin embargo, agregó el ministro, “todavía hay una distancia importante que recorrer, pero, lo que es más importante, todos los lados permanecen en la mesa para encontrar una solución”.

La Argentina pospuso la fecha del cierre de la operación, luego de que la semana pasada los tres grupos de acreedores más grandes del país presentaran sus contraofertas que denotaron un mínimo acercamiento con la posición oficial.

Guzmán recalcó que para Argentina, es esencial que el acuerdo esté alineado con la capacidad de pago del país; las propuestas aceptables y un acuerdo posterior deben alinearse con nuestras restricciones de sostenibilidad de la deuda, incluidas las identificadas por el Fondo Monetario Internacional”.

El ministro aseguró que “la extensión de la oferta brinda flexibilidad en caso de que la República decida realizar modificaciones en los próximos días para asegurar un acuerdo sostenible con nuestros acreedores”.

El funcionario se mostró esperanzado de poder alcanzar finalmente una solución entre las partes.

“Las conversaciones que he tenido con importantes partes interesadas en los últimos días me han dado una mayor confianza en que todos estaremos a la altura de las circunstancias, ya que hay un reconocimiento compartido de que cuanto antes resolvamos el problema de la deuda insostenible de Argentina, mejor será para todos los lados, y mejor será también para la estabilidad de la región”, consideró.

Desde el sector de bonistas aseguran las negociaciones están en “stand by”. Y lo confirmó con un comunicado de prensa el grupo más duro en la negociación, el que encabeza el fondo Blackrock, desde donde afirmaron que: “Durante el último mes, la Argentina no ha tenido prácticamente ninguna comunicación sustancial con sus acreedores”.

“Las acciones hablan más que las palabras”, remarcaron los grandes fondos de inversión nucleados en este comité. Y plantearon que si bien la falta de pago de distintos intereses por parte del país resultará en defaults en las distintas emisiones de bonos, “el grupo entiende que el país ha expresado su intención de conversar con los acreedores durante la próxima semana para tratar de encontrar una solución integral”.

ESTA NOTA ES EXCLUSIVA PARA SUSCRIPTORES

HA ALCANZADO EL LIMITE DE NOTAS GRATUITAS

Para disfrutar este artículo, análisis y más,

por favor, suscríbase a uno de nuestros planes digitales

¿Ya tiene suscripción? Ingresar

Full Promocional mensual

$690/mes

*LOS PRIMEROS 3 MESES, LUEGO $6470

Acceso ilimitado a www.eldia.com

Acceso a la versión PDF

Beneficios Club El Día

Básico Promocional mensual

$530/mes

*LOS PRIMEROS 3 MESES, LUEGO $4190

Acceso ilimitado a www.eldia.com

Diario El Día de La Plata, fundado el 2 de Marzo de 1884.

© 2026 El Día SA - Todos los derechos reservados.

Registro DNDA Nº RL-2024-69526764-APN-DNDA#MJ Propietario El Día SAICYF. Edición Nro. 6986 Director: Raúl Kraiselburd. Diag. 80 Nro. 815 - La Plata - Pcia. de Bs. As.

Bienvenido

Estimado lector, muchas gracias por su interés en nuestras notas. Hemos incorporado el registro con el objetivo de mejorar la información que le brindamos de acuerdo a sus intereses. Para más información haga clic aquí

Ante cualquier inconveniente durante el inicio de sesión, por favor escribanos a sistemas@eldia.com

Bienvenido

Estimado lector, con sólo registrarse tendrá acceso a 80 artículos por mes en forma gratuita. Para más información haga clic aquí

DATOS PERSONALES

Ante cualquier inconveniente durante el inicio de sesión, por favor escribanos a sistemas@eldia.com

¿Querés recibir notificaciones de alertas?

Para comentar suscribite haciendo click aquí